|

25.02.2011 Будущая пенсия: попробуй накопи! 25.02.2011 Будущая пенсия: попробуй накопи!

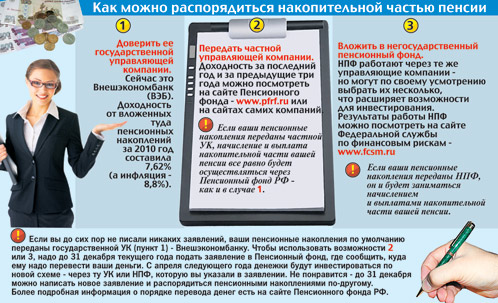

Как мы уже писали, самый расхожий совет, который дают специалисты, - грамотно

распорядиться накопительной частью пенсии. Напомним, она, в дополнение к страховой

части, есть у тех, кто родился в 1967 году и позже (у тех, кто родился раньше,

есть только страховая часть - об этом мы подробно говорили в прошлом выпуске).

Этой самой накопительной частью мы имеем право по своему выбору распорядиться

(см. схему). То есть она в любом случае должна куда-то инвестироваться - и от

удачи в этом деле и зависит «прибавка» к будущей пенсии. Только как привлечь эту

самую удачу?

«Все равно обманут»

Абсолютное большинство наших граждан из тех, кто имеет право на накопительную

часть будущей пенсии, пока - в рядах «молчунов» (по итогам 2010 года их 85%).

Так неофициально называют тех, кто со своими пенсионными накоплениями не делал

ничего. И, соответственно, эти накопления сейчас находятся под управлением государственной

УК - Внеш-экономбанка (ВЭБ).

Расхожая позиция - что ни делай, все равно обманут, не случайно нынешнюю пенсионную

систему так запутали.

- «Молчуны» действительно рискуют, что накопительная часть их будущей пенсии

обесценится, - говорит Вадим Сосков, генеральный директор УК «КапиталЪ». - Доходность,

которую обеспечивает государственная УК - Внешэкономбанк, - невелика, ниже инфляции.

Тем «молчунам», которые доверяют только государству, стоит понимать: перевод денег

под управление частной УК не означает передачу денег в собственность этой УК.

Это означает лишь, что деньгами, которые находятся на лицевом счете в Пенсионном

фонде, начинает управлять частная компания, отобранная государством по конкурсу.

А государство в лице Пенсионного фонда по-прежнему несет часть ответственности

за сохранность этих средств. Спрашивается, что лучше: государственные гарантии

при инвестициях с низкой доходностью или государственные гарантии при инвестициях

с более высокой доходностью? Тем же «молчунам», которые считают, что на накопительной

части в любом случае много не заработать, я бы порекомендовал спросить своих родителей,

которые уже на пенсии, или бабушек-дед ушек: отказались ли бы они от таких «копеек»,

как лишние 300 или 500 рублей к ежемесячной пенсии?

А если опять кризис?

Все это звучит, конечно, хорошо, однако возникает еще один каверзный вопрос.

В этом году, допустим, государственная УК сработала гораздо хуже «частников».

Зато в 2008-м, когда случился кризис и обвалился фондовый рынок, ситуация оказалась

прямо противоположной: государственная УК с ее «консервативным» портфелем худо-бедно

осталась в плюсе, а многие «частники» сработали в «минус».

- Надо понимать, что пенсия - это долгосрочная инвестиция и скапливается не за

один год, - утверждает Вадим Сосков. - Колебания рынка, конечно, бывают. Но такие

колебания, как в кризис, бывают обычно раз в десять лет - в 1998-м, 2008-м...

В такие годы государственная компания с «консервативным» инвестиционным портфелем,

как правило, срабатывает лучше. То есть в один год из десяти она приносит больший

доход, чем частная компания. Но в остальные девять лет больше приносят частные

компании - просто в силу того, что им разрешен больший спектр инвестиций. Не случайно

число «молчунов» все-таки сокращается. Когда начиналась пенсионная реформа, лишь

несколько процентов забрали деньги из государственной УК и как-то ими распорядились.

Сейчас же «немолчунов» - 15 процентов.

В самом деле, по итогам трех кварталов 2010 года (за год полностью еще не подсчитали),

некоторые частные УК обеспечили доходность в 20 - 25 и даже более 30 процентов

годовых. То есть покрыли убытки от кризиса, и текущую инфляцию...

|

| Как можно распорядиться накопительной частью пенсии | |

Может ли у нас быть так, как «у них»

По стандартам Евросоюза, человек, уходя на пенсию, должен получать не менее 65%

от того, каким был его доход до пенсии.

- Из этих 65% порядка 40% - государственная пенсия, - поясняет Вадим Сосков.

- А 25% - это та пенсия, которую люди накапливают, делая в течение всей своей

жизни индивидуальные отчисления в пенсионные фонды, в паевые инвестиционные фонды,

страховые компании. Так люди формируют пенсионный пакет. У нас о таком пакете,

к сожалению, задумываются очень немногие. А зря...

Как это ни сомнительно может прозвучать, но заработать на ценных бумагах (а именно

туда, в частности, и инвестируются управляющими компаниями и негосударственными

пенсионными фондами пенсионные накопления граждан) у нас пока проще, чем на Западе.

Фондовый рынок России, как и других стран БРИК, в целом растет быстрее, чем «устаканившийся»

европейский. Не верите? Тогда посмотрите, как растут - не в последнюю очередь

за счет роста нашего фондового рынка - доходы отечественных миллиардеров. У топ-10

- аж на треть за год!

Конечно, тут возникает еще один вопрос «на засыпку». Миллиардеры-то, понятное

дело, знают, куда деньги вкладывать. А как не ошибиться простому россиянину? Как

ему, например, последовать совету, который присутствует на сайте Пенсионного фонда,

о том, что, чтобы правильно выбрать управляющую компанию, надо изучить ее инвестиционную

стратегию, если он никогда о таких стратегиях и не слышал?

В отделениях Пенсионного фонда - очереди. Можно, конечно, позвонить в какую-нибудь

частную управляющую компанию или негосударственный пенсионный фонд, но, понятно,

что их информация будет не совсем объективной.

- Это, наверно, все же должна быть забота государства - проводить просветительскую

работу и заботиться о том, чтобы люди сознательно могли сделать выбор, - считает

Вадим Сосков. - Я бы вообще в институтах специальный курс ввел - «пенсионное страхование».

Люди ведь не понимают, что теперь у нас совсем другая пенсионная система и чего

вообще от них хотят.

Пока же будущим пенсионерам можно посоветовать самостоятельно вникать в «инвестиционные

стратегии». От того, насколько у них это получится, и будет зависеть «прибавка»

к пенсии.

ВОПРОСЫ НА ЗАСЫПКУ

Как увеличить пенсию, если у меня «серая» зарплата или я родился раньше 1967

года?

И из «серой» зарплаты можно вносить средства в счет накопительной части пенсии

через систему государственного софинансирования пенсии. То есть вы вносите на

свой личный пенсионный накопительный счет от 2 до 12 тысяч рублей в год (из каких

источников - никто спрашивать не будет) - в конце года государство добавит еще

столько же (получается, кстати, 100% годовых). Программа рассчитана на десять

лет - за год-два, понятное дело, таким образом много не накопить.

Кроме того, любой человек может самостоятельно (не извещая об этом Пенсионный

фонд РФ) заключить договор с негосударственным пенсионным фондом и копить на пенсию

в «частном» порядке. Это можно сделать и тем, кто, допустим, боится забирать свои

пенсионные накопления из государственной УК, но все же хочет как-то еще подстраховаться.

Насколько имеет значение для размера пенсии трудовой стаж?

Трудовой стаж сейчас в основном имеет значение для тех, у кого основная часть

его приходится на период до 2002 года.

Тем, чья трудовая жизнь большей частью приходится на период после 2002 года (когда

была введена система пенсионного страхования), важно иметь не менее пяти лет стажа

- это дает возможность получать так называемую базовую пенсию. Но она совсем мизерная.

В остальном размер пенсии будет зависеть от размера скопившихся на личном счете

пенсионных взносов (подробнее см. предыдущий выпуск).

kp.ru

|